Thép SMC muốn huy động 120 tỷ đồng trái phiếu, tài sản đảm bảo là 35% vốn góp tại công ty liên kết

HĐQT CTCP Đầu tư Thương mại SMC (Mã chứng khoán: SMC) đã thông qua nghị quyết về việc phê duyệt toàn bộ phương án phát hành trái phiếu riêng lẻ năm 2021.

Cụ thể, Công ty dự kiến phát hành tối đa 120 tỷ đồng trái phiếu không chuyển đổi, có tài sản đảm bảo. Mệnh giá là 1 triệu đồng/trái phiếu, phát hành tối đa 120.000 trái phiếu, kỳ hạn 5 năm và kỳ tính lãi là 12 tháng/lần.

Lãi suất trong 4 kỳ tính lãi đầu được tính bằng 5% của tỷ giá bán USD công bố chia cho tỷ giá mua USD công bố của Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank). Trong kỳ tính lãi thứ 5 sẽ tính theo công thức của 4 kỳ trước đó, tuy nhiên cộng thêm tỷ giá bán USD tại ngày xác định lãi suất và ngày thanh toán lãi năm thứ 5 chia cho tỷ giá mua USD công bố và trừ đi 1, sau đó nhân với (1+5,3%).

Thời điểm dự kiến phát hành là ngày 30/9/2021 hoặc một ngày khác nhưng không sớm hơn 1 ngày làm việc trước ngày công bố thông tin đến Sở Giao dịch Chứng khoán. Mục đích phát hành trái phiếu nhằm bổ sung vốn lưu động. Tài sản đảm bảo của lô trái phiếu này dự kiến là toàn bộ 35% vốn góp tại Công ty TNHH Hanwa SMC Steel Service Hà Nội.

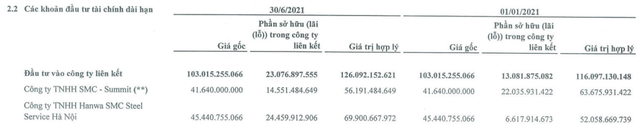

Theo BCTC tính tới 30/6/2021, Hanwa SMC Steel Service Hà Nội được ghi nhận là công ty liên kết, liên doanh của SMC và 35% vốn góp của SMC có giá trị hợp lý xấp xỉ 70 tỷ đồng.