An Gia (AGG) thay đổi tỷ lệ phát hành cổ phiếu tăng vốn điều lệ từ 110% xuống còn 35%

HĐQT CTCP Đầu tư và Phát triển Bất động sản An Gia (mã chứng khoán: AGG) vừa công bố nghị quyết về việc dừng đợt chào bán cổ phiếu tăng vốn theo phương án đã được ĐHĐCĐ thường niên 2021 trước đó thông qua, song song với đó là thay đổi sang phương án phát hành mới.

Cụ thể, theo kế hoạch cũ, AGG dự kiến phát hành hơn 91 triệu cổ phần với tổng tỷ lệ 110%, trong đó trả cổ tức tỷ lệ 10% và chào bán cho cổ đông hiện hữu tỷ lệ 1:1 với giá 10.000 đồng. Số vốn thu về khoảng 827,5 tỷ đồng sẽ được sử dụng để bổ sung nguồn vốn đầu tư, xây dựng các dự án bất động sản mà công ty là chủ đầu tư hoặc hợp tác đầu tư.

Sau khi đánh giá lại kết quả sử dụng vốn, HĐQT AGG xét thấy chưa cần thiết huy động vốn lớn để triển khai các dự án trong năm 2022, đặc biệt trong bối cảnh nền kinh tế gặp nhiều khó khăn do ảnh hưởng bởi dịch COVID-19.

Do đó, trong phương án mới được thay thế, An Gia dự kiến phát hành gần 29 triệu cổ phiếu, tương ứng tổng tỷ lệ 35%, gồm 8,3 triệu cổ phiếu để trả cổ tức năm 2020 (tương đương 10% trên vốn điều lệ), và chào bán tối đa gần 21 triệu cổ phiếu cho cổ hiện hữu ứng với tỷ lệ 25%. Vốn điều lệ dự kiến tăng từ 828 tỷ đồng lên hơn 1.117 tỷ đồng.

Toàn bộ số tiền dự kiến thu được từ đợt chào bán sẽ được An Gia bổ sung vốn lưu động, vốn đầu tư, mở rộng quỹ đất, cấp khoản vay cho các công ty con, công ty liên kết để đầu tư quỹ đất và phát triển dự án,…

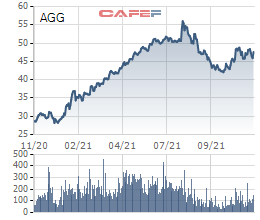

Trên thị trường, cổ phiếu AGG chốt phiên 22/11 đạt 45.500 đồng/cổ phiếu, tương ứng tăng 59% kể từ thời điểm đầu năm 2021.